In dieser Welt gibt es nichts umsonst. Das weiss jedes Kind. Ob Ertrag und Risiko… oder Geld für ein Sandwich… Wenn es um Geschäfte geht, wandert immer irgendetwas von einer Hand in die andere. Wie sagt der Engländer? “There is no free lunch.”

Aber: Manch ein Lunch ist sein Geld wirklich wert, während manch anderer überteuert und enttäuschend ist. Beim Investieren ist es genauso.

Hier geht es nicht um Bauchgefühl, Insider-Wissen oder gar darum, einen Blick in die Kristallkugel zu wagen, um vorauszusagen, wie und wohin sich der Markt als nächstes bewegt. Nein. Es gibt viel zuverlässigere Methoden, um die erwarteten Erträge aus einer Investition zu optimieren – und zwar im Rahmen ihres Risikos.

Die Basis bildet hierbei die mit dem Nobelpreis ausgezeichnete moderne Portfolio-Theorie (auch bekannt als “Efficient Frontier”), auf den Weg gebracht vom US-amerikanischen Ökonomen Harry M. Markowitz im Jahre 1952. Sie besagt, dass für jedes Finanzprofil ein entsprechendes Portfolio besteht, das die zu erwartenden Erträge für ein gegebenes Risikoprofil maximiert.

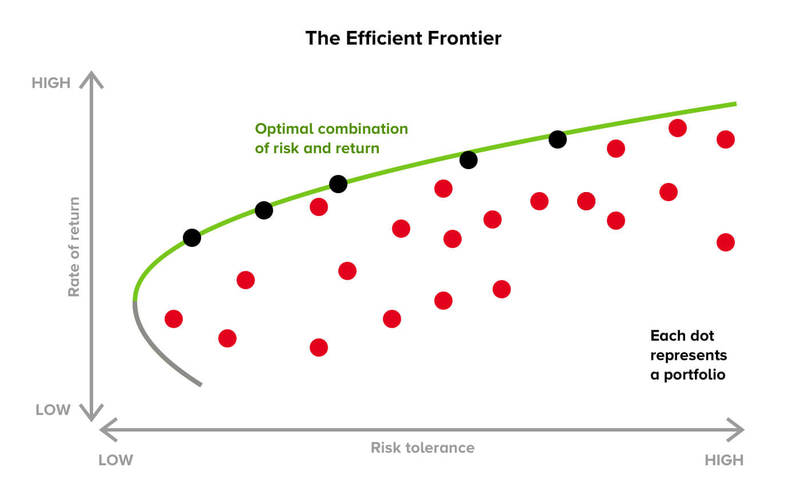

Die folgende Grafik erlaubt einen Blick auf Markowitz’ Theorie:

Jeder Punkt stellt ein Geldanlage-Portfolio dar. Auf der horizontalen Achse ist ein Portfolio entsprechend seiner Standardabweichung angeordnet. Klingt kompliziert? Ist es nicht. Der Wert gibt das Risikolevel wider, das die Aktien dieses Portfolios entsprechend ihrer jeweiligen Auf- und Abwärtsbewegungen in der Vergangenheit gezeigt haben. Je mehr auf und ab, desto riskanter. Dem Ansatz von Markowitz folgend kannst Du also annehmen, dass Aktien, die sich relativ gleichmässig bewegt haben, weniger riskant sind.

Auf der vertikalen Achse ist jedes Investment entsprechend seines historischen Ertrags angeordnet. Markowitz’ Vermutung war, dass alle Investoren risiko-avers sind. Das bedeutet, dass alle Investoren bei einem gewissen erwarteten Ertrag ihr Risikolevel minimieren möchten.

Ausserdem gilt die Vermutung, dass sich die Aktienkurse auf lange Sicht nach oben bewegen. Das ist historisch betrachtet so. Erwarteter Ertrag ist hierbei der Ertrag, den Investoren langfristig im Mittel erwarten.

Das heisst nicht, dass diese Erträge jährlich konstant sind. Es kann natürlich zu Krisen wie dem Black-Monday-Börsencrash von 1987 oder der globalen Finanzmarktkrise 2008 kommen, während welcher die Aktienmärkte bis zu mehr als 50% einbrachen. Jedoch haben die Kurse sich langfristig immer wieder erholt, wodurch die zu erwartenden, langfristigen Erträge entstehen.

Die grüne Linie ist der Bereich, in dem sich Dein Portfolio befinden sollte. Hier handelt es sich um die ‘Efficient Frontier’. Auf dieser Linie ist der Ertrag (y-Achse) für ein gegebenes Risikolevel (x-Achse) maximal. Ein besserer Ertrag ist für dieses Risiko dann nicht zu erwarten.

Natürlich sind weder historische Risiken noch historische Erträge das Mass aller Dinge. Schliesslich lässt sich aus Vergangenheit nicht die Zukunft vorhersagen. Dennoch hat sich die Portfolio-Theorie in den letzten sechs Jahrzehnten sehr bewährt. Sie gilt in der Praxis als das verlässlichste Tool in der Erstellung von Portfolien mit erwartbaren Erträgen.

Klingt grossartig, zumindest in der Theorie … aber wie genau setzt Ihr Portfoliotheorie um?

Theoretisch basiert Markowitz’ Efficient Frontier auf einer komplexen Varianz-Kovarianz-Analyse aller verfügbaren Aktientitel. In der Praxis sind viele internationale Finanzmärkte und Aktien jedoch so effizient, dass ein diversifiziertes Portfolio aus Aktien von 35-40 Unternehmen verschiedener Branchen, Sektoren, Geographien, Währungen und Grössen, ein vergleichbar optimiertes und effizientes Portfolio darstellen kann.

Mit einem derart optimierten Portfolio musst Du nicht in Panik verfallen, wenn eine einzelne Branche im Chaos versinkt. Da Dein Portfolio eben nicht nur aus ein oder zwei grossen Investments besteht, sondern sich aus mehreren kleinen Investitionen zusammensetzt, ist die Wahrscheinlichkeit, dass sie alle auf einmal zusammenbrechen, sehr gering.

Und tatsächlich ist die Diversifikation sogar so gestaltet, dass die einzelnen Positionen in Deinem Portfolio möglichst wenig ‘korreliert’ sind. Nicht korreliert heisst: Nur weil eine Aktie fällt, muss die andere noch lange nicht fallen.

In der Grafik oben siehst Du zudem, wie sich die ‘Efficient Frontier’ von links nach rechts und nicht allzu riskant zu sehr riskant erstreckt. Deine individuelle Position innerhalb dieser Spannweite ist abhängig von Deinem Risikoprofil (mehr dazu gleich).

Wir achten immer darauf, dass Deine Geldanlage möglichst wenig von dieser Linie abweicht. Dadurch stellen wir sicher, dass Du das für Dich passende Risiko hast, und der zu erwartende Ertrag für dieses Risiko maximal wird.

Abhängig von Deinem Risikoprofil verwenden wir dafür einen Staatsanleihen-ETF, der sich aus Krediten an die führenden Staaten, wie den USA, Japan oder Deutschland, zusammensetzt und weit weniger schwankt (also viel weniger riskant ist) als Aktien.

Durch die Verwendung dieses ETFs investierst Du in ein Portfolio, das möglichst wenig von der Efficient Frontier abweicht, aber entsprechend Deines Risikoprofils weiter links oder rechts entlang der Linie liegt.

Ok, verstanden! Aber wie genau berechnet Ihr mein individuelles Risiko an der ‘Efficient Frontier’?

Wir von Inyova fühlen gegenüber unseren Kunden eine grosse Verantwortung. Deshalb ist Deine Strategie auf Dein persönliches Risikoprofil und Deine finanziellen Ziele angepasst. Diese kannst Du übrigens jederzeit unter “Risikoprofil” anpassen.

Beim Erstellen Deines Risikoprofils achten wir auf zwei Kernelemente:

Risikofähigkeit: Diese beschreibt, welches Mass an finanziellem Risiko Du tragen kannst. Es ist ein objektives Kriterium und bezieht Faktoren wie Dein Einkommen, Vermögen, Alter und auch die Anzahl der finanziell von Dir abhängigen Personen mit ein.

Risikotoleranz: Diese beschreibt das Risikolevel, mit dem Du Dich subjektiv wohlfühlst. Denn wir möchten Dich ja nicht um Deinen wohlverdienten Schlaf bringen. Jeder Mensch ist anders!

Auch Deine finanziellen Ziele fliessen mit ein. Nehmen wir an, dass Du Dir in etwa fünf Jahren ein Haus kaufen möchtest. In diesem Fall gestalten wir Dein Portfolio so, dass Du zum richtigen Zeitpunkt ein komfortables finanzielles Polster zur Verfügung hast. Dein Portfolio würde sich dann eher links auf der ‘Efficient Frontier’ befinden – und damit auf der weniger riskanten Seite.

Oder aber Du möchtest für den Ruhestand sparen. Abhängig von Deinem Alter kann dieser noch lange in der Zukunft liegen, vielleicht mehr als 30 Jahre. Dieser grössere Zeitrahmen erlaubt es Dir, vereinzelte Marktrückgänge oder Abschwünge entspannt abzufedern und auszusitzen. Deine Risikofähigkeit wäre deutlich höher. Wir würden Dein Portfolio so gestalten, dass es sich eher auf der rechten Seite der ‘Efficient Frontier’ befindet.

Ich bin dabei. Wo kann ich mich registrieren?

Als Erstes lässt Du Dir Deine personalisierte Impact Investing Strategie zusammenstellen – dies ist kostenlos und unverbindlich. Mit unserem Online-Generator wählst Du ganz einfach Anlagethemen, welche auf Deine persönlichen Werte und Interessen zugeschnitten sind. Daraufhin empfehlen wir Dir passende Aktien für Dein Portfolio. Deine finanziellen Ziele und Dein Risikoprofil kannst Du natürlich jederzeit anpassen. Mit jeder Deiner Anpassungen stellt unser Algorithmus sicher, dass Dein Portfolio finanziell weiterhin Sinn ergibt. So kannst Du kontrollieren, wo Dein Geld reinfliesst – ohne Kompromisse beim Ertrag.

Erhalte Deine kostenlose Anlagestrategie.

Falls Du Deine Strategie akzeptiert hast, herzlichen Glückwunsch! Deine Investition unterstützt nicht nur den Erfolg verschiedener Unternehmen, Du wirst auch Teil des Erfolgs… Du steigerst Deine Ersparnisse und hast gleichzeitig einen positiven Impact auf die Welt.

Falls Du bereits eine Inyova Anlagestrategie hast, melde Dich hier an, um sie zu sehen.