Ce qui était autrefois impensable est aujourd’hui pratiqué par de plus en plus de banques : elles facturent des intérêts négatifs sur l’épargne. Pendant longtemps, nous nous sommes contentés d’un intérêt faible ou nul sur le solde de notre compte d’épargne, mais aujourd’hui, notre épargne est soumise à une sorte de « pénalité ».

En tant qu’investisseur.euse, ce concept peut être difficile à comprendre. Tu te demandes probablement « Pourquoi dois-je payer des intérêts sur mon épargne ? », car jusqu’à présent, tu étais habitué à ce que les banques ne facturent des intérêts que si tu obtenais quelque chose d’elles – par exemple en contractant un prêt. Mais maintenant, devons-nous vraiment payer pour que la banque conserve notre argent ?

Dans ce guide, tu découvriras comment cela s’est produit, ce que sont réellement les taux d’intérêt négatifs et comment tu peux les éviter.

Qu’est-ce qu’un taux d’intérêt négatif ?

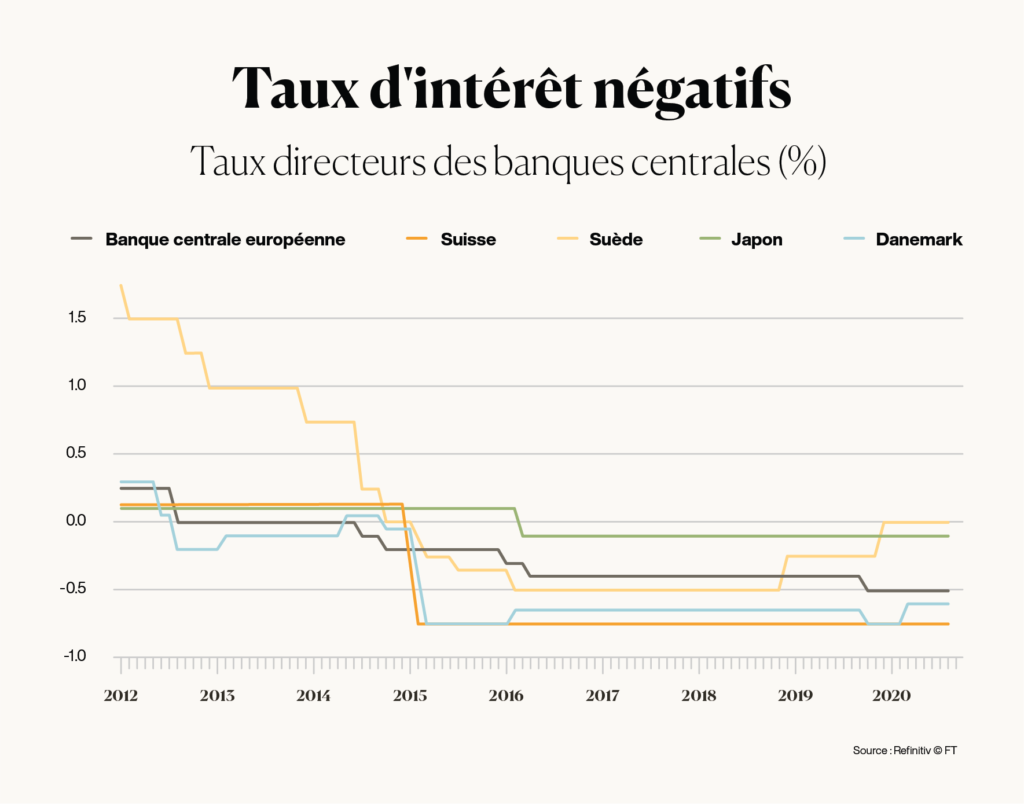

À première vue, il est difficile de comprendre pourquoi tu dois payer des pénalités sur ton solde bancaire, mais cela peut être expliqué simplement : depuis 2015, la Banque nationale suisse (BNS) utilise sa politique monétaire pour stabiliser le taux d’intérêt directeur à -0,75%. D’une part, il s’agit de rendre la Suisse moins attrayante comme pays d’investissement pour les capitaux étrangers, et donc d’empêcher de nouvelles hausses du franc suisse par rapport aux autres grandes monnaies, notamment l’euro.

D’autre part, il est question d’inciter les banques commerciales à ne pas laisser leur argent à la BNS, mais à l’utiliser pour accorder des prêts abordables à leurs clients, qui l’investiraient et relanceraient ainsi l’économie.

Ainsi, si les banques prennent ton argent et le placent à la BNS, elles encourent des frais, qu’elles te répercutent.

Selon une enquête menée par le cabinet d’experts-comptables EY Suisse en janvier 2021, seuls 11% des banques ont exclu catégoriquement la possibilité de continuer à appliquer des taux d’intérêt négatifs à leurs clients. À titre de comparaison, ce chiffre était de 21% en 2020 et de 70% en 2016. Dans l’ensemble, il semble que les taux d’intérêt négatifs soient là pour perdurer.

Quelles banques appliquent des taux d’intérêt négatifs et comment le font-elles ?

Selon un rapport de Moneyland, plus de 20 banques de détail en Suisse appliquent désormais des taux d’intérêt négatifs à leurs clients privés. Il s’agit généralement de -0,75%, le même pourcentage que la BNS exige de tes institutions financières.

Ce qui a fait les gros titres en décembre 2019 – lorsque la Banque cantonale de Zurich a été la première banque à introduire des taux d’intérêt négatifs – est désormais presque la nouvelle norme.

Les exemptions de taux d’intérêt négatifs sont également devenues plus difficiles à obtenir. Il y a quelques années, les taux d’intérêt négatifs étaient surtout appliqués aux dépôts d’épargne d’un montant à six chiffres. Aujourd’hui, ils sont appliqués à partir d’un solde d’épargne de 50 000 CHF ou, dans certaines banques, dès le premier franc !

L’épargne sans taux d’intérêt négatif est-elle encore intéressante ?

Il n’y a pas de doute : les taux d’intérêt négatifs sont tout sauf intéressants. Mais qu’en est-il de l’épargne sur laquelle un petit montant d’intérêt est perçu ? Faisons une petite digression.

Tous les biens sur le marché – c’est-à-dire tout ce que tu achètes comme produits et services – ont tendance à devenir plus chers avec le temps. Rappelle-toi que tes grands-parents pouvaient acheter un sac de bonbons pour un sou ou aller au cinéma pour un ou deux francs. C’est l’inflation en action.

À l’heure actuelle, le taux d’inflation annuel (le pourcentage par lequel les produits et services deviennent plus chers) est en moyenne de 1,2%. Cela signifie que tu peux te permettre moins de choses avec la même somme d’argent qu’il y a un an – en langage économique, cela s’appelle une perte de pouvoir d’achat.

Dans de nombreux cas, le taux d’intérêt affiché sur ton solde d’épargne (en tenant compte du taux d’inflation) est absorbé par le taux d’inflation. Concrètement, cela signifie que si l’inflation augmente plus vite que le taux d’intérêt sur ton compte d’épargne, ton argent perdra de sa valeur.

Il convient d’être prudent.e avec les institutions financières qui ne déclarent pas publiquement leur intention d’appliquer des taux d’intérêt négatifs, mais qui les perçoivent auprès de leurs clients par le biais de coûts cachés – par la porte arrière, pour ainsi dire. Ces dernières années, certaines banques ont introduit ou augmenté progressivement les frais sur les comptes d’épargne ou les comptes au jour le jour. Pour toi, en tant que consommateur.trice, cela signifie une fois de plus que le solde de ton compte d’épargne perd de sa valeur au fil du temps.

Que faire si ta banque introduit des taux d’intérêt négatifs ?

Toute personne qui ose le faire peut se plaindre à la banque des taux d’intérêt négatifs. Tu peux réussir, par exemple, si tu es un.e client.e de longue date. Certaines banques sont prêtes à renoncer au taux d’intérêt négatif si tu les convaincs ou leur indiques les conséquences, comme la possibilité de résilier ton compte.

Si cela ne fonctionne pas, tu as quatre façons de réagir à l’introduction de taux d’intérêt négatifs par ta banque :

- Payer les taux d’intérêt négatifs.

- Chercher une nouvelle banque qui ne pratique pas de taux d’intérêt négatifs – bien que cela soit de plus en plus difficile à trouver.

- Répartir ton argent dans différentes banques pour des montants inférieurs aux limites des taux d’intérêt négatifs.

- Choisir un autre endroit pour conserver ton argent à long terme, par exemple en investissant.

Si tu choisis la quatrième option, tu dois tout de même être prudent.e. De nombreux conseillers bancaires utilisent les discussions soi-disant informatives sur les taux d’intérêt négatifs pour vendre des produits financiers alternatifs, souvent nettement surévalués. Il est préférable de savoir à l’avance si les offres de ta banque sont intéressantes pour toi ou si tu préfères chercher un tout nouveau type d’investissement à la place.

La réponse d’Inyova aux taux d’intérêt négatifs

Un investissement en bourse est un moyen d’échapper aux intérêts négatifs et de générer des rendements à long terme.

Bien sûr, il n’y a aucune garantie que ton investissement en actions prenne de la valeur. Toutefois, des études à long terme ont montré que tu peux obtenir des rendements annuels moyens d’environ 6% avec une stratégie d’investissement à moyen et long terme.

Il n’est pas nécessaire d’être un gourou de la finance ou une personne ultra fortunée pour investir dans des actions. De petits montants suffisent pour atteindre la réussite financière étape par étape. Il est donc facile, pour les investisseur.euse.s débutant.e.s, d’investir dans des actions. Tu peux investir ton argent de manière responsable dans un avenir durable, sans compromis, et faire du monde un endroit meilleur.

Grâce à l’outil en ligne intuitif d’Inyova, tu peux choisir parmi un large éventail de catégories d’investissement qui correspondent à tes valeurs, comme les énergies renouvelables et la réduction des émissions, l’égalité des sexes et la responsabilité sociale. Inyova établira ensuite une liste d’entreprises adaptées à tes besoins, à tes goûts du risque et à tes objectifs financiers.

Entre-temps, nous nous sommes résigné.e.s au fait qu’un compte d’épargne n’est plus un endroit attrayant pour faire fructifier un patrimoine à long terme. Avec l’introduction des taux d’intérêt négatifs, ce constat est une fois de plus considérablement renforcé. Au contraire, avec un investissement Inyova, tu peux avoir un impact important avec de petites sommes d’argent. Crée ta stratégie d’investissement gratuite dès aujourd’hui.